Kde a jak investovat do dluhopisů? A do kterých vlastně?

Publikováno 21.02.2022

Pokračování miniseriálu o dluhopisech nás dnes přivede k odpovědím na otázky: kde a jak investovat do dluhopisů, které vybrat, na jaké nástrahy si dát pozor, ale též jak dluhopisy zdanit. Ano, máte pravdu, že dluhopisy většinou daní jejich emitent, ale neplatí to vždy! Vítejte u druhého dílu - a hned se do něj pusťme!

Osnova

Podle čeho se rozhodnout, do kterých dluhopisů investovat?

Na tuto otázku je velmi těžká odpověď, protože nelze poradit jednoznačnou a jednoduchou větu, metodu, přístup. Při rozhodování o tomto typu investice vždycky musíte zvážit poměr mezi výnosem a rizikem, plus do rozhodování zapojit takzvanou diverzifikaci. Pojďme si to rozebrat trochu hlouběji:

Při každé investici hodnotíme výnos, likviditu a riziko. V případě zaknihovaného dluhopisu bývá likvidita dána dost pevně, u listinných dluhopisů se dá přemýšlet o jejich převodu na jinou osobu. U nich nám ke zvažování zůstává spíše jen poměr mezi výnosem a rizikem.

Pokud chceme pořizovat dluhopisy, je nutné se předem rozhodnout, jestli dáme přednost bezpečným obligacím vydávaným velkými firmami, bankami, státem – ale za nižší úrok, anebo zda se pustíme do rizika a půjčíme méně známým firmám, ale s tučnějším zhodnocením (které však nemusíme už nikdy vidět, stejně tak původní investici).

I když firma ve smlouvě garantuje návratnost a ujišťuje vás, že právě tohle jsou ty nejvýhodnější dluhopisy, tak nikdy nezapomínejte, že každá garance je jen tak silná, jak silná je firma (osoba), která tuto garanci poskytla.

S poměrně lehkým srdcem se dá uvěřit garanci České republiky, že Spořicí státní dluhopisy nebo Dluhopisy Republiky jsou investicí bezpečnou, která se vždy (alespoň v nominální hodnotě) vrátí. Protiinflační dluhopisy dokonce garantují zhodnocení nad úrovní nebo alespoň na úrovni inflace (i proto se v posledních měsících /psáno únor 2022/ neprodávají, neboť inflace dosahuje obrovských hodnot). Jen pozor, ne vždy se garantuje právě i zhodnocení – a to dokonce i u státních dluhopisů různých zemí.

Tip: Projděte si 4 pravidla správného investování. A nikdy nezapomínejte na výše uvedené Desatero pro drobné investory do podnikových dluhopisů vydané ČNB.

Typické nástrahy investice do dluhopisů? Setkat se můžete i s podvody

Vydavatelem dluhopisu může být kdokoliv. Stejně tak může kdokoliv požádat v bance nebo v nebankovce o půjčku. A stejně jako si banka „lustruje“ žadatel o půjčku, bychom si my měli lustrovat emitenta, který dluhopis vydal, a uchází se tím o naše peníze. Na co se při zkoumání emitenta (zejména firmy) zaměřit? Typickými nástrahami bývají:

- neznalost povinně zveřejňovaných informací ve Sbírce listin z obchodního rejstříku – buď si je investor záměrně nepročte, nebo ani netuší, že něco takového existuje. Z těchto listin se však snadno dozvíte, jestli má firma potenciál na to, aby vydanou emisi dluhopisů opravdu utáhla. Podle čeho se řídit? Napoví varovné signály, jako je klesající zisk, cash flow, tržby nebo třeba rostoucí zadluženost. Jakmile ve Sbírce povinné listiny chybějí, rychle od tohoto emitenta pryč!

- neprovedení si průzkumu webovek emitenta, nevyhledání recenzí, nezjištění si, kdo za firmou stojí apod. To neskutečně nahrává podvodníkům

- podlimitní emise – ČNB nemusí hodnotit prospekty u těch emisí dluhopisů, které jsou pod limitem milionu euro nebo 150 investorů. V tomto případě mohou v prospektu chybět velmi důležité informace

- SPV neboli účelově založená společnost (Special Purpose Vehicle), která emituje dluhopisy a zaměřuje se jen na část z oboru činnosti společnosti mateřské. Zde je velmi důležité zjistit si, zda mateřská společnost ručí za závazky emitenta

- podřízené dluhopisy – pozor na ně, v případě krachu emitenta se vyplácejí jako úplně poslední. U menších a méně známých firem se vyhněte dluhopisům bez zajištění

- nedostatečný rating od ratingových agentur – nejlepší jsou áčková hodnocení. Vše horší než BBB- už se dá zařadit do spekulativních investic s ohromným rizikem

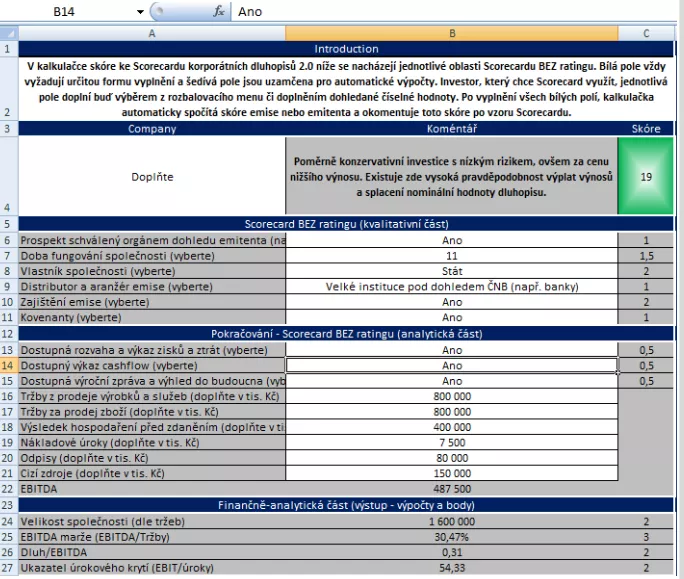

- chybějící rating – vyhodnotit rating firmy si můžete i sami, ale je k tomu potřeba znát postup a mít informace. no a ne každý je ochoten se do toho pustit. Kdybyste potřebovali rating zhodnotit svépomocí, je tu návod ministerstva financí vydaný pod názvem „Veřejná konzultace – Scorecard korporátních dluhopisů 2.0 (Corporate bond scorecard 2.0)“

- příliš velká investice, jejíž ztráta významně zasáhne investorův budoucí rozpočet – to je vyloženě školácká chyba. Hlavní zásadu investování prostě vždycky respektujme. Jak zní? Nikdy neinvestujeme víc peněz, než si můžeme dovolit ztratit!

Velkým pomocníkem se může stát Scorecard korporátních dluhopisů 2.0 - nástroj vytvořený na Ministerstvu financí a ponechaný veřejnosti k volnému užívání. Jde o excelovskou tabulku s automatickými výpočty, která „vyplivne“ skóre dluhopisu, jehož parametry do tabulky vypíšete. A ještě jej označí zeleně (OK) nebo červeně (nebrat).

Tabulku vidíte na vloženém obrázku, dostanete se na ni kliknutím na tento odkaz. Zavede vás na stránku, kde ministerstvo jednak vysvětluje, o co jde, ale přikládá i konkrétní návod k použití. Je to sice trochu zdlouhavé, ale vzhledem k tomu, že se chystáme své peníze vložit, kde neexistuje zákonem daná garance, rozhodně to za trochu snahy a zdržení stojí!

Obrázek: Scorecard korporátních dluhopisů 2.0 od MFČR

Zdroj: MFČR

Jak zdanit dluhopisy?

Jedna věc je nakoupit dluhopisy, věc druhá je správně zdanit případné zisky z nich. Jde o příjem úrokového typu, který se zdaňuje 15 % ze zhodnocení (podobně jako danění z vkladů v bance). Někteří emitenti odvedou daň z kuponů za vás, takže není nutno se o cokoliv starat. Příjmy z těchto kuponů se pak ani neuvádějí do daňového přiznání. Pokud vlastníte české listinné korunové dluhopisy s kuponem, bude daň odvedena za vás.

Jakmile ale koupíte dluhopis bezkupónový (diskontovaný), musíte po jeho prodeji zdanit rozdíl mezi nákupní a prodejní cenou dluhopisu. Zdanění je opět 15 %. Jedná se o příjmy z kapitálového majetku – takže se do této kolonky také uvedou. Pakliže dluhopis někomu prodáváte (před jeho splatností), uplatní se tu stejné zdanění jako u akcií. Jinými slovy se zdaní případný kladný rozdíl mezi nákupní a prodejní cenou dluhopisu (zisk).

Prodej dluhopisu se ale nemusí danit, pokud je zisk z prodeje za jeden kalendářní rok nižší než 100 000 Kč, nebo když prodáváte dluhopis, který vlastníte déle než 3 roky. Zde jde o tzv. časový test (ovšem s některými výjimkami stanovenými v zákoně č. 586/1992 Sb., o daních z příjmů). Konkrétní případy je vždy vhodné řešit s daňovým poradcem.

Ještě zmiňme zdanění dluhopisů vydaných zahraničními emitenty. Zde se bude konkrétní postup odvíjet od smlouvy o zamezení dvojího zdanění – pokud tedy byla mezi ČR a státem emitenta uzavřena. Smlouvy má Česká republika uzavřeny v různých podobách – a vždy je potřeba se s nimi seznámit. Jestliže investujete v zemi, kde smlouvu uzavřenou ještě jako stát ještě nemáme, daníte s největší pravděpodobností tam i v ČR. Tady už to bude vyžadovat daňového poradce se specifickým zaměřením.

Jak a kde koupit dluhopisy?

Český investor má mnoho možností, kde dluhopisy koupit, i jakým způsobem. Pořídit je můžete sami za sebe, nebo prostřednictvím dluhopisového/smíšeného fondu, v bance, u jiného dealera – zkrátka je spousta variant. Pojďme si je trochu utřídit.

Nákup sami za sebe – inzertní weby a tržiště, stránky emitenta

Pořídit se dají dluhopisy na místech, která nepodléhají žádné regulaci státu (vyjau zákona o dluhopisech), resp. regulaci ČNB. Jde o různá tržiště dluhopisů (podobná například tržištím P2P půjček, jako je Bankerat). Weby nenesou jakoukoliv odpovědnost za vzniklé investice, jsou jen místem, kde se potká nabídka dluhopisů s poptávkou po nich. Stejně bez dohledu ČNB je prodej přímo na stránkách emitenta (pokud nepočítáme případný dohled na prospekty).

Nákup s ochranou ČNB – obchodníci s cennými papíry, jmenovaní distributoři

Obchodník s cennými papíry nebo jmenovaný distributor jsou ze strany ČNB regulovaným prostředníkem, skrze nějž může k nákupu nebo prodeji dluhopisu dojít. Jak jsme zmínili výše, musejí sestavit profil investora, a tak zájemci ušít nabídku na míru jeho možnostem a situaci. Rizikovost investování do dluhopisů to samozřejmě snižuje, ale nikdy zcela neeliminuje.

Dluhopisové fondy, fondy ETF

V případě dluhopisového fondu si pořídíte podílové listy jednoho či více fondů a čekáte, jak se budou zhodnocovat. Fond obchoduje s dluhopisy sám, místo vás. A když se mu daří, zvyšuje cenu (hodnotu) podílového listu. Poplatky tu bývají poměrně vysoké, ale dlouhodobým setrváním ve fondu se jejích procentuální podíl na zhodnocení investice snižuje.

Jestliže se chcete vrhnout do krátkodobějšího dluhopisového investování, mohly by zaujmout spíše ETF fondy. O co jde? Zkratka pochází z názvu „Exchange-traded funds“, v češtině „Veřejně obchodované fondy“. Někdy se setkáme s názvy iShare, SPDR nebo indexová akcie. Přestože jde o fondy, obchodují se na světových burzách stejně jako akcie. Fond není řízen aktivně odborníky (drahými manažery), ale pasivně formou přesného algoritmu, resp. indexu. Od čeho se index odvozuje, záleží na zaměření fondu (komodity, měny, sektor ekonomiky, ESG investice apod.). Poplatky jsou zde o dost nižší, likvidita mnohem rychlejší (vyšší).

Obchodování s dluhopisy skrze brokera (spekulace s vývojem jejich ceny)

Dluhopisy nemusíte jen nakoupit, držet je po celou dobu splatnosti a pak je zpětně prodat jejich emitentovi (primární trh). Lze s nimi i obchodovat na sekundárním trhu. Nejsnazší cestou jsou brokeři, kteří spojují nabídku a poptávku investorů ohledně dluhopisů.

Seriál pokračuje dalšími dvěma díly, které najdete zde:

Díl první: Co je to dluhopis? Půjčka firmě či státu, za kterou můžete zinkasovat úrok

Díl třetí: Jak se vyznat v druzích dluhopisů? A přídavek: dluhopisy vs. P2P půjčky

Zdroje: Zákon o dluhopisech / Zákon o dani z příjmů / Obchodní rejstřík

Další články, které by Vás mohly zajímat

Mintos Recenze – jak fungují investice do půjček v zahraničí a vynášejí víc než ty české?

23.11.2022

Uvažujete o investicích do P2P půjček skrze platformu Mintos.com? Je tu pro vás Mintos recenze! Projděte si Mintos zkušenosti či porovnání Mintos vs Zonky!

U které banky investovat do podílových fondů?

04.08.2022

Hledáte, u které banky investovat do podílových fondů? Máme pro vás přehled všech bank, které investice a podílové fondy nabízejí, detaily i výkonnost fondů

Bondster recenze – vyplatí se investice do půjček nebankovních poskytovatelů?

20.10.2021

Uvažujete o investici do půjček? V naší Bondster recenzi najdete vše potřebné, včetně osobních zkušeností jak s investováním a výplatou peněz, tak s komunikací.