Úroky nebo RPSN? Aneb podle čeho poznáte opravdovou cenu půjčky

Publikováno 07.10.2020

Rozhodujete se o půjčce. Našli jste si dokonce i nějaké nabídky přímo na stránkách poskytovatelů, možná jste navštívili už i online srovnání úvěrů. Jenže jste zjistili, že se u nabídek vždy uvádějí dvě až tři základní čísla vyjadřující cenu půjčky, a to jsou úroky, RPSN a často i poplatky. Zatímco úroky a RPSN jsou uváděny v procentech, poplatky často v korunách. A aby toho nebylo málo, někde jsou procenta p.a., jinde zase p.m. Takže kolik vlastně budou nabízené půjčky stát a jak vybrat tu nejlevnější?

Co je cena půjčky?

Jako cena půjčky se podle zákona o spotřebitelském úvěru uvádí tzv. RPSN neboli Roční Procentní Sazba Nákladů. Jde o procentní vyjádření přeplatku.

RPSN totiž říká, o kolik procent víc musí dlužník vrátit poskytovateli půjčky za rok trvání úvěru. RPSN se uvádí i u půjček, které jsou výrazně kratší než rok, trvají třeba jen 30 dní, ale vypočte se nákladovost na celý rok.

Jde o to, že RPSN funguje coby univerzální jednotka, na kterou se přepočítávají ceny úvěrů tak, aby byly vzájemně porovnatelné, ať už trvají měsíc nebo pět let.

RPSN se může skládat ze dvou základních částí, a těmi jsou úroky a poplatky.

Pokud je půjčka 1 000 Kč a RPSN bude dělat 10 % za rok (p.a.), bude dlužník muset za 12 měsíců vrátit nejen oněch 1 000 Kč, ale ještě i 100 Kč navrch, a to buď v pravidelných splátkách, nebo najednou, vždy podle splátkového kalendáře. A právě těchto 100 Kč je zde cenou úvěru (10% z 1 000 Kč dluhu).

Co musí být zahrnuto v RPSN?

Už víme, že cenou půjčky je RPSN. A že se povinně uvádí v podobě procent za jeden rok, tedy p.a.

Výpočet RPSN je též dán zákonem o spotřebitelském úvěru, kde se konkrétní výpočet řeší v samostatné příloze. Důležité však je, že v RPSN musejí být zahrnuty komplet všechny náklady na půjčku (úroky i všechny poplatky), její celková cena. Výjimku ale tvoří třeba náklady na odhad nemovitosti při vyřizování hypotéky, ty se do RPSN započítávat nemusejí.

Svět poplatků je pestrý, a tak se můžete setkat například s poplatky za:

- vyřízení úvěru

- uzavření smlouvy

- vedení úvěrového účtu

- správu úvěru

- poskytnutí peněz z půjčky (za převod peněz),

- pojištění schopnosti splácet apod.

Žádný plánovaný náklad nesmí být z výpočtu RPSN vynechán. Cokoliv, co si bude poskytovatel za půjčku v běžném režimu účtovat, se v RPSN musí objevit. Tedy znovu zopakujme, že cenou půjčky je RPSN.

Úroky (správně: úrokové sazby)

Úroky, resp. úrokové sazby jsou uváděny v procentech. Někdy je najdete i pod zkratkou RÚS, tedy roční úroková sazba. Jedná se o jednu ze dvou základních složek ceny půjčky. Výše úroků představuje cenu peněz, které si od poskytovatele vypůjčíme. Úroky se mohou uvádět jak v období za jeden rok, tak třeba za den nebo za měsíc.

U úvěrů jsou typické úroky za rok (p.a.) nebo za měsíc (p.m.). Takže pozor, kde jsou uvedeny úroky p.m., tam musíte číslo vynásobit dvanácti, abyste získali úroky za rok (p.a.). Někteří poskytovatelé se totiž snaží využít neznalosti lidí, a tak uvádějí úroky za měsíc, díky čemuž navodí pocit levého úvěru. Ale až při pohledu na RPSN se ukáže, že reálná cena půjčky je výrazně výš.

Věděli jste, že úroky z hypotéky a ze stavebního spoření se dají odečítat z daní?

Úroky sankční

Další úroky se mohou objevit při nesplácení úvěru, pak se jedná o tzv. sankční úroky právě za zpoždění. V prvním pololetí roku 2020 byly zastropovány.

Tyto úroky se ale platí jen při výpadcích ve splácení. Nejsou proto součástí RPSN, neb nejsou plánovanými náklady, které by byly součástí běžné ceny.

Poplatky

Jak jsme již psali, i poplatky jsou součástí ceny úvěru. Ale nevyjadřují cenu peněz, nýbrž cenu práce (služby) poskytovatele, kterou nám poskytne. Typicky se poplatky účtují za konkrétní úkon, jak jsme uvedli příklady o několik řádků výše. Poplatky jsou v ceně půjčky uváděny v korunách a bývají buď jednorázové (za vyřízení půjčky) nebo pravidelné (za vedení úvěrového účtu). Předem plánované poplatky se musejí stát součástí výpočtu RPSN.

Poplatky sankční

I poplatky mohou mít u úvěrů sankční povahu. Nastupují při předčasném splácení (přijetí mimořádné splátky, předčasné ukončení úvěrové smlouvy) nebo naopak při opoždění se se splácením (odeslání upomínky při opoždění splátky, vyřízení žádosti o odklad splátek apod.). Sankční poplatky nejsou součástí RPSN, protože nejde o plánovanou součást ceny úvěru.

Není nad příklady

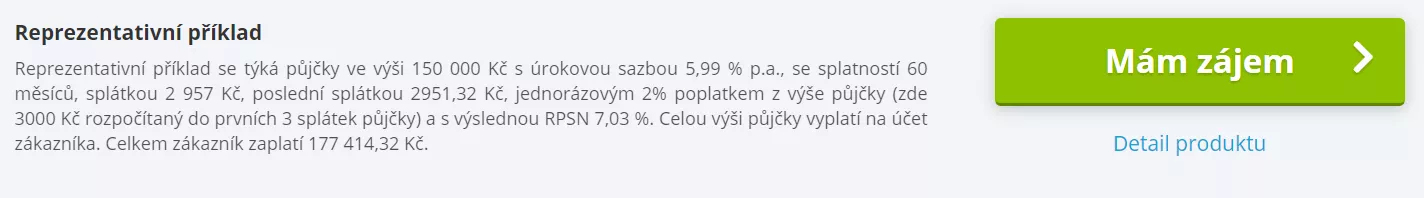

Ukažme si běžný příklad z praxe, tzv. reprezentativní příklad, jak najdete cenu půjčky uvedenou v našem srovnávači, viz obrázek 1. Úrok (úroková sazba) dělá 5,99 %, jednorázový poplatek je 2 % z výše půjčky, ale rozložen do prvních tří splátek, ve výsledku celková RPSN jako cena půjčky ve výši 7,03 %. Také tu najdete korunové vyjádření celkového přeplatku, a ten je 27 414,32 Kč za 5 let trvání úvěru.

Obrázek 1: Reprezentativní příklad ceny půjčky ve výši 150 000 Kč a doby trvání 5 let

Zdroj: online srovnání půjček na Hyperfinance.cz

Co když je RPSN nula? Je pak i cena půjčky nulová?

Jakmile je RPSN 0 %, jedná se o půjčku, která je zdarma, bez úroků a bez poplatků (za předpokladu, že je splacena včas). Takže dlužník vrátí poskytovateli jen tu částku, kterou si vypůjčil, nic navíc. Opět si to ukažme na příkladu: Půjčka 5 000 Kč na 30 dní, vrací se jednou splátkou zase 5 000 Kč, takže úroky, poplatky i RPSN jsou 0%, tedy typická první půjčka zdarma, viz obrázek 2.

Obrázek 2: Reprezentativní příklad ceny první půjčky zdarma ve výši 5 000 Kč na 30 dní

Zdroj: online srovnání půjček na Hyperfinance.cz

Když jsou nulové úroky, je RPSN také automaticky nula?

Tady si vždy musíte dát velký pozor. Pokud jsou nulové úroky, ještě to neznamená, že by půjčka byla zdarma. Může totiž mít poplatky, i poměrně vysoké. Platí to i opačným směrem, jinými slovy: kde jsou poplatky nulové, nemusejí být nulové úroky, tedy ani celé RPSN.

Proto se u půjček, kterým se říká „bezúročné“ (nulové úroky) nebo „bez poplatku“ (nulové poplatky) vždy řiďte celkovým RPSN. Jedině RPSN vám totiž poví, kolik půjčka opravdu stojí.

Jak vysoké budou splátky? Naše úvěrová kalkulačka vám to hned prozradí!

Další články, které by Vás mohly zajímat

Jak získat půjčku s nižším úrokem? Zvyšte si bonitu. Ukážeme, jak na to

04.03.2025

Nižší úroky z půjčky? Klíčem je dobrá bonita. Zrušte kreditky, zajistěte si stabilní příjem, zkroťte případné dluhy a vyčkejte na správný čas. Který že to je?

Jistina nic nejistí. K čemu tedy slouží?

04.03.2025

Jistina tvoří základ půjček i spoření. Víte, jak funguje a proč ji sledovat? Naučte se pracovat s jistinou u úvěrů, spoření i investic, a ušetřete tisíce korun

Kde si půjčit peníze? Trh přetéká nabídkami. Ale ne všechny jsou bezpečné

08.02.2025

Hledáte půjčku? Zorientujte se v nabídce bezpečných i rizikových variant a zjistěte, kde si půjčit peníze tak, aby půjčka splnila vaše očekávání a možnosti